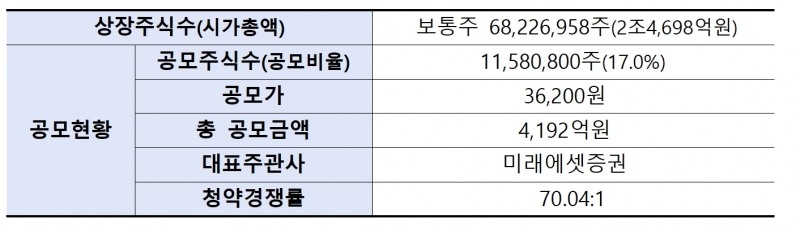

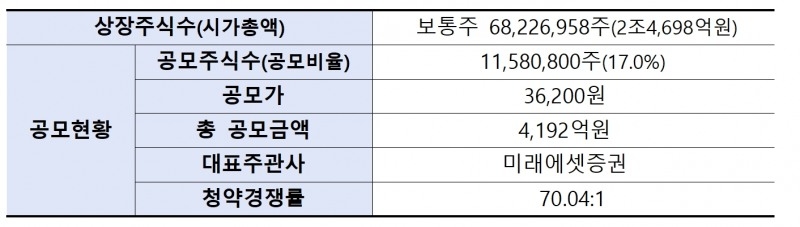

최근 상장 과정에서 기대보다 낮은 수요예측 경쟁률(17.2:1)과 3분기(7~9월) 부진했던 실적 등이 거론되며 상장 첫날 주가가 곤두박질칠 수 있단 우려가 확산하자 방어에 나선 것으로 풀이된다.

특히 에코프로머티리얼즈는 대규모 물량을 보유한 기관 투자가 의무확약 비율이 전체 343만2574주 중 2.6%(326만9958주)로 낮다는 비판에 휩싸였었다. 외국인 투자자들의 경우엔 배정받은 물량 293만6866주 전부를 의무보유 확약하지 않은 것으로 드러났다.

과연 상장 하루 전 주요 주주들의 자발적 보호예수가 주가 상승 청신호로 이어질지 관심이 주목된다.

보호예수는 상장 뒤 일정 기간 주식을 팔지 않겠다고 공시하는 것을 말한다. 보호예수 확약은 잠재적 대량 매도 우려를 씻을 수 있다는 점에서 주가에 ‘청신호’로 해석된다. 반대로 확약 비중이 작을수록 ‘적신호’가 켜진다.

에코프로머티리얼즈 증권 신고서에 따르면, 2대 주주인 BRV는 상장일로부터 6개월간 자발적 보호예수를 확약했다. 설립 초기부터 꾸준히 투자를 이어온 BRV 공모 후 지분율은 약 25%다.

BRV 관계자는 “에코프로머티리얼즈 장기 성장 가능성을 보고 투자했다”며 “단기간에 주식을 처분할 계획이 없어 이례적이지만 전량 6개월 보호예수 확약을 하게 됐다”고 말했다.

이 밖에도 재무적 투자자(FI‧Financial Investors)와 전략적 투자자(SI‧Strategic Investors) 등도 6개월 의무보유 기간을 정했다.

공모 주주 20%를 차지하는 임직원 우리사주조합은 12개월, 최대 주주와 일부 특수 관계인은 30개월간 의무 보유 확약을 맺었다.

투자업계 안팎에선 보호예수 기간을 길게 잡은 건 중장기적으로 주가 흐름을 긍정적으로 전망한 결과란 분석이 나온다.

에코프로머티리얼즈 상장일 오버행(Overhang‧잠재적 대량 매도 물량) 규모는 전체 상장 예정 주식의 16.1%에 해당하는 1098만5240주다.

오버행 중 구주주 물량은 2.5% 수준이다. 확정 공모가 ‘3만6200원’보다 저렴한 가격으로 주식을 보유 중인 기존 주주 수가 소수에 불과하단 점도 향후 주가에 긍정적 요소다.

김병훈 에코프로머티리얼즈 대표가 2023년 11월 2일 서울 영등포구 63빌딩에서 유가증권시장(KOSPI) 신규상장(IPO·Initial Public Offering) 관련 기자간담회를 열고 에코프로머티리얼즈 사업 계획과 기술력 등을 설명하고 있다./사진=임지윤 기자

이미지 확대보기전날엔 김병훈 에코프로머티리얼즈 대표가 대표 명의 주주 서한을 통해 3분기 부진했던 실적에 관해 사과하기도 했다.

그는 “오는 17일 한국거래소 상장을 앞두고 있다”며 “대표이사로서 상장을 앞둔 시점에서 분기 영업실적이 마이너스(-)를 기록하게 된 점을 매우 송구스럽게 생각한다”고 밝혔다.

이어 “3분기엔 광물 가격 하락과 낮은 할인율로 수익성이 좋지 않았다”며 “단기적으로 시장 성장통은 불가피할 것으로 보이나 장기적인 사장 방향성은 여전히 흔들림이 없다”고 강조했다.

이는 ‘파두(대표 남이현‧이지효) 사태’를 의식한 행보로 해석된다. 일반 투자자 청약 후 곧바로 실적 부진 의견을 밝히는 것은 이례적인 일이기 때문이다.

파두의 경우, 3분기 연결 매출이 전년 대비 97.6% 줄어든 3억2000만원을 기록했다. 에코프로머티리얼즈와 같이 ‘대어급’으로 평가받으며 상장했다 부실 매출이 드러나 최근 주가가 하한가를 맞는 등 푹 꺼졌다.

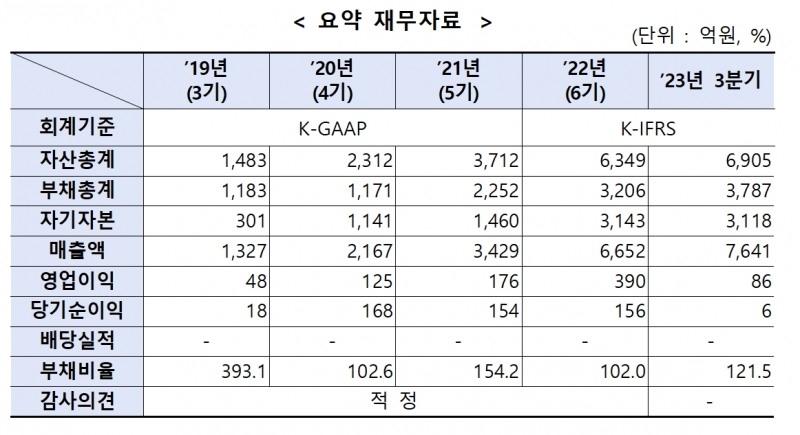

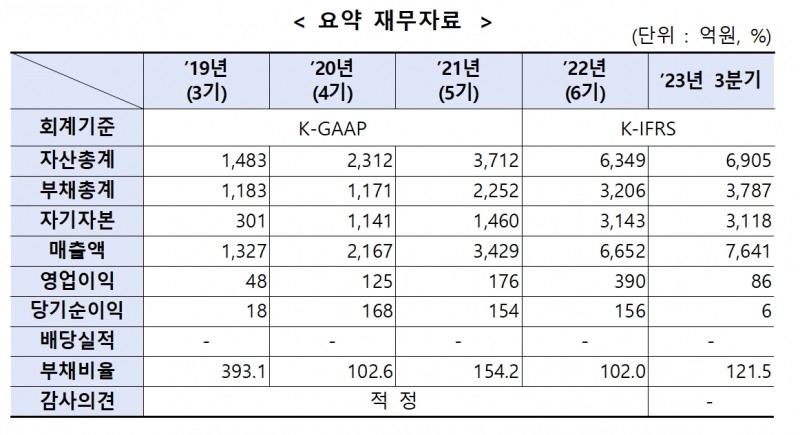

에코프로머티리얼즈가 일시적 적자가 나긴 했으나, 파두와는 비교할 수 없을 정도로 매출 규모가 크다. 올 3분기 매출은 전년 대비 33% 늘어난 2400억원을 거뒀다. 다만, 영업이익이 –69억원으로 적자 전환했다. 69억원이다.

작년 매출액과 영업이익은 각각 6652억원, 390억원을 시현했다. 연평균 매출 증가율은 84.9%다.

전구체 생산능력도 2018년 7200톤(t)에서 지난해 2만8333t으로 약 4배가량 늘었다.

자기자본은 올 3분기 한국채택국제회계기준(K-IFRS‧Korean International Financial Reporting Standards) 3118억원으로 집계됐다. 지난 2019년 대비 10배 이상 몸집을 불린 상태다.

논란이 많은 가운데 여전히 에코프로머티리얼즈는 ‘대어급’으로 인식된다. 지난 2017년 4월 26일 설립돼 현재 국내 업체 중 가장 큰 전구체 생산능력을 보유하고 있다. 이번 국내 증시 상장은 업계 ‘최초’다.

최대 주주는 에코프로(대표 송호준) 외 23인이며, 48.6% 지분을 보유 중입니다. 계열사는 앞서 언급한 에코프로를 비롯해 에코프로비엠(대표 주재환‧최문호), 에코프로에이치엔(대표 김종섭) 등 상장사 3곳과 비상장사 29곳이 있다.

에코프로머티리얼즈가 상장하면 계열 상장사 4형제 중 막내가 된다. 상장 이후 예상 시가총액은 확정 공모가 3만6000원 기준 2조4698억원이다.

에코프로머티리얼즈는 상장을 통해 확보된 공모 자금 4192억원을 설비투자와 원재료 매입 등에 활용할 것으로 예정하고 있다.

한 증권사 신규상장(IPO·Initial Public Offering) 담당자는 “파두 사태 때문에 에코프로머티리얼즈를 향한 시선이 곱지 않은 건 사실”이라면서도 “다만, 최근 미국에서 물가 둔화 흐름이 나타나면서 증시가 회복하고 있는 데다 국내에선 공매도 금지 등 개인투자자들의 투자 환경이 개선됐기에 수급량이 좋을 가능성은 충분히 있다”고 분석했다.

2023년 11월 10일 한국거래소(KRX‧이사장 손병두) 공시 기준 신규상장(IPO‧Initial Public Offering) 실적 상위 5곳./표=〈한국금융신문〉

한편, 이번에 에코프로머티리얼즈 상장을 대표 주관한 미래에셋증권(대표 김미섭닫기

김미섭기사 모아보기)에도 눈길이 쏠린다.

김미섭기사 모아보기)에도 눈길이 쏠린다.에코프로머티리얼즈 주관 실적까지 반영하는 경우 공모 규모는 1조2476억8500만원까지 치솟기 때문이다. 이는 한국거래소(KRX‧이사장 손병두닫기

손병두기사 모아보기)에 등록된 상장주선인 14곳 증권사 가운데 유일하게 1조원을 넘기는 것으로, 실적 1위에 해당한다. 지난 2021년 이후 뺏겼던 IPO 왕좌 자리를 되찾는 것이다.

손병두기사 모아보기)에 등록된 상장주선인 14곳 증권사 가운데 유일하게 1조원을 넘기는 것으로, 실적 1위에 해당한다. 지난 2021년 이후 뺏겼던 IPO 왕좌 자리를 되찾는 것이다.미래에셋증권 관계자는 “지난해엔 LG에너지솔루션(대표 권영수) IPO 미참여로 주관 순위에서 밀렸지만, 올해 1위 탈환이 유력하다”며 “올해 공모 규모 1‧2위인 두산로보틱스(대표 류정훈·박인원)와 에코머티리얼즈에서 모두 대표 주관사로서 핵심 역할을 해 LG엔솔 이후 끊겼던 ‘빅딜’(Big deal‧대형 거래) 명맥을 이어갔다”고 평했다.

임지윤 기자 dlawldbs20@fntimes.com

![[DCM] JTBC · HL D&I 7%대...재무 취약기업 조달비용 급등 [2025 결산⑥]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2026013013251003407141825007d12411124362.jpg&nmt=18)

![NH투자증권, 순이익 '1조 클럽' 기록…윤병운 대표 "전 사업부문 경쟁력 강화" [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025021021370308671179ad439072211389183.jpg&nmt=18)

![다올투자증권, 연간 흑자 달성 성공…황준호 대표 실적 안정화 견인 [금융사 2025 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2025081416515608997179ad439072111812010.jpg&nmt=18)

![[DCM] 이랜드월드, KB증권 미매각 눈물…NH증권이 닦았다](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2026013006550302626a837df6494123820583.jpg&nmt=18)

![삼성생명 유배당 보험계약 부채 0원 두고 설왕설래…2025년 공시 촉각 [삼성생명 일탈회계 원복]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20260129224736064028a55064dd118222261122.jpg&nmt=18)

![함영주 하나금융 회장 사법리스크 해소, 시장은 믿고 있었다 [금융지주 밸류업]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2026012920053803928b4a7c6999c218144179230.jpg&nmt=18)

![[카드뉴스] 매파·비둘기부터 올빼미·오리까지, 통화정책 성향 읽는 법](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202601281456119025de68fcbb3512411124362_0.jpg&nmt=18)

![[카드뉴스] 하이퍼 인플레이션, 왜 월급이 종잇조각이 될까?](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202601141153149784de68fcbb3512411124362_0.jpg&nmt=18)

![[카드뉴스] 주식·채권·코인까지 다 오른다, 에브리싱 랠리란 무엇일까?](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202601071630263763de68fcbb3512411124362_0.jpg&nmt=18)

![[카드뉴스] “이거 모르고 지나치면 손해입니다… 2025 연말정산 핵심 정리”](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202601061649137526de68fcbb3512411124362_0.jpg&nmt=18)

![[카드뉴스] KT&G, 제조 부문 명장 선발, 기술 리더 중심 본원적 경쟁력 강화](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202509241142445913de68fcbb3512411124362_0.png&nmt=18)

![[신간] 고수의 M&A 바이블](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025091008414900330f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 리빌딩 코리아 - 피크 코리아 극복을 위한 생산성 주도 성장 전략](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2025032814555807705f8caa4a5ce12411124362.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 이게 화낼 일인가?](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2026010610254801367f8caa4a5ce12411124362.jpg&nmt=18)

![[신간] 조금 느려도 괜찮아...느림 속에서 발견한 마음의 빛깔](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=20251105082239062852a735e27af12411124362.jpg&nmt=18)

![[AD] 현대차, 글로벌 안전평가 최고등급 달성 기념 EV 특별 프로모션](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=20260106160647050337492587736121125197123.jpg&nmt=18)

![[AD] 현대차 ‘모베드’, CES 2026 로보틱스 부문 최고혁신상 수상](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=20260105103413003717492587736121125197123.jpg&nmt=18)

![[AD] 기아 ‘PV5’, 최대 적재중량 1회 충전 693km 주행 기네스 신기록](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=20251105115215067287492587736121125197123.jpg&nmt=18)

![[카드뉴스] KT&G, 제조 부문 명장 선발, 기술 리더 중심 본원적 경쟁력 강화](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202509241142445913de68fcbb3512411124362_0.png&nmt=18)

![[AD]‘황금연휴에 즐기세요’ 기아, ‘미리 추석 페스타’ 이벤트 실시](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=20250903093618029117492587736121166140186.jpg&nmt=18)