한국금융연구원 이규복 선임연구위원은 여신금융포럼을 통해 ‘최근 금융환경 변화와 캐피탈사의 대응과제’에 대한 주제로 발표했으며, 특히 디지털금융 서비스 확대 측면에서 캐피탈사의 역할을 제시했다.

디지털 혁신으로 금융산업은 비용절감이나 영업확대가 가능해졌다. 빅데이터와 머신러닝 등을 통한 분석기법과 자동화 기술 등으로 비용절감하고, 오프라인보다 온라인에 영업 구축에 대한 비용을 낮출 수 있어 중소금융사들의 영업 확장도 가능하다.

이규복 선임연구위원은 “금융환경의 변화는 캐피탈사들에게 당면한 과제이자 기회일 수 있다고 판단된다”며, “대응과정에서 정책적인 변화를 이해하고, 대응해 나가는 것이 중요하다”고 밝혔다.

캐피탈사가 기본적으로 실물자산이 연계된 금융서비스를 제공하고 있어 빅데이터 분석 결과가 공정한지에 대한 평가를 받을 가능성이 있고, 직접 금융상품 플랫폼과 실물자산 플랫폼을 통합해 운영하면 더 높은 수준의 책임과 의무가 부여될 가능성이 높다.

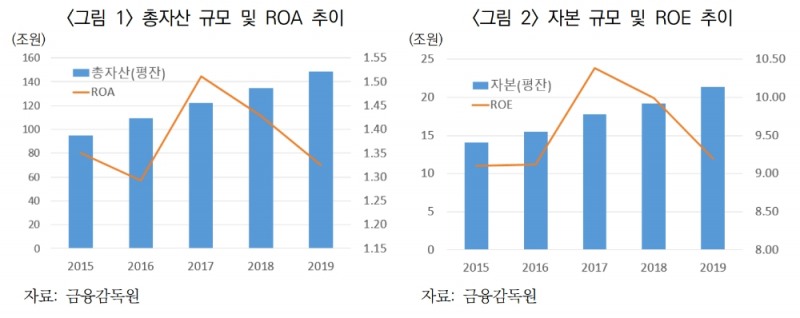

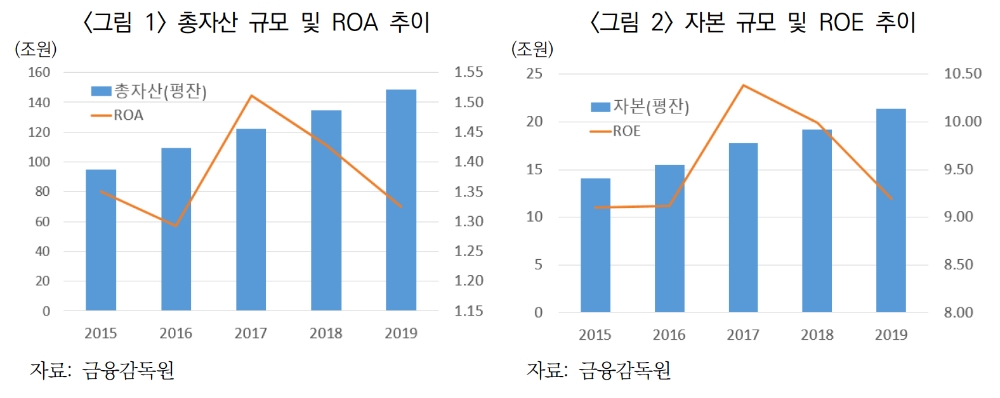

또한 캐피탈사의 레버리지 한도가 기존 10배에서 8배로 하향 조정되는 가운데 중소캐피탈사의 경우 자본확충이 쉽지 않아 적지 않은 타격을 받을 것으로 예상된다.

레버리지 규제는 부채를 이용한 자산 확대를 제한하는 것으로, 여전사의 과도한 외형확대를 방지하기 위해 레버리지 한도를 10배로 규제하고 있으나 단계적으로 축소해나갈 계획이다.

레버리지 한도를 2022년부터 2024년까지는 9배로, 2025년 이후 8배로 단계적 하향 조정이 이뤄지면서 4년이라는 유예기간을 두고 있어 대부분의 캐피탈사들은 사업안정성이 저하되거나 재무안정성이 악화될 가능성이 낮은 것으로 보인다.

또한 영업자산 취급 축소를 통한 성장 조절과 배당성향 하향을 통한 이익 누적규모 증가 등 대안을 적절히 활용하면 사업 경쟁력에 대한 부정적인 영향도 최소화할 수 있을 것으로 분석되고 있다.

김경찬 기자 kkch@fntimes.com

![[특징주] ‘액면분할’ 마친 에코프로, 거래재개 첫날 7%대 강세](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=202404251011120371622f8e8c22c175114235199.jpg&nmt=18)

![KB국민은행, H지수 ELS 손실보상에 순익 58% 감소…"추가 손실 없을 것" [금융사 2024 1분기 실적]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20240425172354062270d260cda752115218260.jpg&nmt=18)

![이복현 금감원장 "이중 검증시스템으로 불법공매도 근절 기대" [공매도 토론회]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024010414463608936179ad439072115218260.jpg&nmt=18)

![[현장] "균주 찾아 삼천리"…K프로바이오틱스 꿈꾸는 hy](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20240425162829013026febc6baa611215293198.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[카드뉴스] 팝업 스토어? '반짝매장'으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202310311616429986de68fcbb35175114235199_0.png&nmt=18)

![[카드뉴스] 버티포트? '수직 이착륙장', UAM '도심항공교통'으로 [1]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202309271622559940de68fcbb35175114235199_0.png&nmt=18)

![[신간]달러패권, 머스크, 트럼프가 설계하는 비트코인의 미래](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024030815353305174f8caa4a5ce175114235199.jpg&nmt=18)

![[신간] 사장의 별의 순간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023100410524302979f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 박원주 서경대 교수 ‘감으로 하는 투자 말고 진짜 투자’](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024031414585801207f9c516e42f175114235199.jpg&nmt=18)

![[신간] 60년대생이 온다…"860만 은퇴 쓰나미, 그들을 주목하라"](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024031211154902702f8caa4a5ce175114235199.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)