주식 가격의 프리미엄은 투자자들의 ‘욕망’과 비례한다. 그래서 인기가 많을수록 주식 가격은 비싸진다. 일반적으로 시장에서 공급이 일정한데 특정 재화의 수요가 높아지면 가격이 오르는 현상과 같은 이치다. 반대로 주식의 프리미엄이 낮다는 것은 시장에서 소외된 것으로 이해할 수 있다. 시장 가격의 프리미엄을 측정하는 방법은 장부 가치와 시장 가치를 비교하는 방법이 있지만, 간편하게 주가수익비율(PER)을 통해서도 확인할 수 있다.

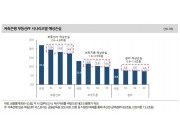

현재 글로벌 증시의 12개월 선행 주가수익비율(PER)은 15.1배에서 거래된다. 최근 3년간 PER 밴드는 14.2~16.3배에서 움직였으니 현재의 가격 수준은 과거 밴드의 중간 수준이다. 그렇지만 국가별로 분해해보면 상황은 다소 달라진다. 미국(MSCI 기준 17.2배) 등 이익 성장이 확실한 국가는 고PER에서 거래되고, 투자 열기가 높지 않은 신흥 시장의 국가들은 저PER에서 거래될 때가 많다.

신흥시장은 가격 조정이 나타나면서 주식시장의 프리미엄은 낮아지고 있다. 신흥 유럽이 6.6배, 신흥 라틴 지역이 12.0배에서 거래되고 있으며, 주가수익비율 밴드의 하단에 위치한다.

지금처럼 낮아진 밸류에이션의 원인은 무역 분쟁이라는 이벤트가 장기화되고 있고, 선진국 통화 정책의 정상화로 장기간 경상 적자와 재정 적자를 보이면서 연결 고리가 약한 이머징 국가들에서 노이즈가 발생하고 있기 때문이다. 신흥 아시아 지역의 연초 이후 수익률은 -11.6%로 전체 신흥시장(-12.7%)과 비슷한 모습이다.

하지만 최근 분위기가 반전됐다. 글로벌 증권사들이 신흥국 증시 ‘바닥론’을 제기하고 나선 것이다. 미국과 신흥국 증시 간 격차가 크게 벌어진 가운데 두 지역 간 격차 메우기가 진행돼 연말까지는 신흥국 투자수익률이 나을 것이란 주장이다.

![[슬기있는 연말투자 가이드(4)] 신흥 아시아의 포트폴리오 투자가 필요한 이유](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=3&simg=2018111520472109579dd55077bc212323473.jpg&nmt=18)

지난 9월 23일 코스피지수는 9.27포인트(0.41%) 오른 2282.60으로 장을 마쳤다. 외국인은 이 기간에 2,935억원어치를 순매수해 상승세를 주도했다.

다른 신흥국 증시도 ‘바닥을 다지는’ 모습이다. 미국발 글로벌 증시 조정이 있었던 지난 2월부터 9월 22일까지 22.01% 하락해(상하이종합지수 기준) 전 세계 증시에서 성과가 가장 부진한 곳 중 하나인 중국은 상하이종합지수와 홍콩H지수가 각각 2650과 10,500 안팎에서 지지선을 형성하고 있다. 브라질(7월 이후 지난 22일까지 상승률 5.69%), 멕시코(4.65%) 등 중남미 주요 증시도 하반기 들어 선전 중이다.

분위기가 미묘하게 바뀌자 국내외 증권가에선 신흥국 증시에 대한 긍정론이 제기되고 있다. JP모간이 대표적이다. JP모간은 최근 투자자들에게 미국과 전 세계 다른 증시가 따로 노는 현상이 오래 지속되지는 않을 것이라고 설명했다. 연초 이후 9월 22일까지 S&P500 지수가 7.03% 오르는 동안 아이셰어 신흥국 MSCI ETF는 8.14% 하락했다.

![[슬기있는 연말투자 가이드(4)] 신흥 아시아의 포트폴리오 투자가 필요한 이유](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=3&simg=2018111520473207974dd55077bc212323473.jpg&nmt=18)

마르코 클라노비치 JP모간 퀀트·파생 애널리스트는 “올 들어 나타난 미국 증시와 기타 지역 간 디커플링(비동조화) 현상은 유례가 없는 수준”이라며 “미·중 무역전쟁 해결, 달러 약세 등이 나타나면서 신흥국 위험자산에 대한 선호도가 높아질 것”이라고 전망했다.

골드만삭스도 신흥국시장이 지난 6월 바닥을 쳤을 수 있으며 일부 국가에서 7월에 나타난 반등이 하반기 내내 지속될 가능성이 있다고 주장했다.

시저 마스리와 론 그레이 골드만삭스 애널리스트는 “현재 신흥국 증시 변동성은 역사적으로 특별하지 않은 현상”이라며 “신흥국 성장세가 증시를 지탱하고 있다”고 말했다.

※ 본 기사는 한국금융신문에서 발행하는 '재테크 전문 매거진<웰스매니지먼트 11월호>'에 게재된 기사입니다.

김민정 기자 minj@fntimes.com

![[슬기있는 연말투자 가이드(4)] 신흥 아시아의 포트폴리오 투자가 필요한 이유](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=3&simg=2018111520471509147dd55077bc212323473.jpg&nmt=18)

![[슬기있는 연말투자 가이드(4)] 신흥 아시아의 포트폴리오 투자가 필요한 이유](https://cfnimage.commutil.kr/phpwas/restmb_allidxmake.php?pp=002&idx=999&simg=2018111520471509147dd55077bc212323473.jpg&nmt=18)

![3대 신용평가사, 잇따라 저축은행 부동산PF 부실 우려 제기…“손실 커질 수 있다”[2금융 부동산PF 분석]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024041913160409297237391cf8611513838246.jpg&nmt=18)

![수요예측에 1조 뭉칫돈 속속…연초효과 넘어 2분기 증권채 발행 '순항' [채권 줌인]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2024041909391504586179ad4390712813480118.jpg&nmt=18)

![송파구 헬리오시티 25평, 20.3억원에 신규거래 [일일 아파트 신고가]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2023110915385506755b372994c951245313551.jpg&nmt=18)

![증권업, 올해 1분기 호실적 전망…부동산 PF 리스크는 여전 [금융사 1분기 실적 미리보기]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=202404191007350249922f8e8c22c2221125824.jpg&nmt=18)

![최원석 대표, 비씨카드 해외법인 실적 개선 성공…전년 대비 99%↑ [2023 카드사 해외사업]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=2022031821530100933dd55077bc2175114235199.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[카드뉴스] 팝업 스토어? '반짝매장'으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202310311616429986de68fcbb35175114235199_0.png&nmt=18)

![[카드뉴스] 버티포트? '수직 이착륙장', UAM '도심항공교통'으로 [1]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202309271622559940de68fcbb35175114235199_0.png&nmt=18)

![[신간]달러패권, 머스크, 트럼프가 설계하는 비트코인의 미래](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024030815353305174f8caa4a5ce175114235199.jpg&nmt=18)

![[신간] 사장의 별의 순간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023100410524302979f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 박원주 서경대 교수 ‘감으로 하는 투자 말고 진짜 투자’](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024031414585801207f9c516e42f175114235199.jpg&nmt=18)

![[신간] 60년대생이 온다…"860만 은퇴 쓰나미, 그들을 주목하라"](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024031211154902702f8caa4a5ce175114235199.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)