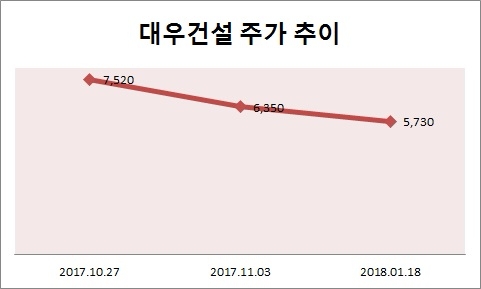

단위 : 원.

18일 관련 업계에 따르면 호반건설이 제시한 지분 분할 매수 카드를 놓고 산업은행이 고심빠진 것으로 알려졌다. 현재 대우건설 매각전은 호반건설과 중국계 ‘엘리온홀딩스’가 2파전을 펼치고 있다. 호반건설이 제시한 카드는 대우건설 매각 지분 50.75% 중 40%만 인수하고 나머지는 산업은행이 보유하는 방안이다.

산업은행 관계자는 “최근 내부적으로 매각가를 결정하는 회의를 진행했다”며 “확인하기는 어렵지만 현재 언론에 나오는 모든 방안을 검토하고 19일 본 입찰을 진행하게 될 것”이라고 말했다.

산업은행이 호반건설이 제시한 지분 분할카드를 고민하는 것은 지난해 10월 말부터 지속 하락하고 있는 대우건설의 주가가 원인으로 꼽힌다. 주가 하락이 지속되면서 대우건설 예상 매각가가 꾸준히 하락하고 있기 때문이다.

지난 10월 27일 7520원이었던 대우건설의 주가는 약 3개월이 지난 현재 5700원대까지 떨어졌다. 18일 기준 대우건설 주가는 5730원이다. 이를 토대로 경영권 프리미엄까지 감안한 대우건설의 예상 매각가는 1조5000억원대로 거론되고 있다.

증권사 건설부동산 애널리스트는 “현재 주가를 반영해 대우건설 매각가를 추산한다면 1조6000억원 이상 받기가 어려울 것”이라며 “확인된 것은 아니지만 산업은행의 대우건설 매각 의지가 확고한 만큼, 호반건설의 카드를 받아들일 수도 있다”고 말했다.

건설업계 관계자는 “호반건설은 대우건설 인수금액으로 최대 1조6000억원을 설정한 것으로 알려지고 있다”며 “지난해 9월에는 호반건설이 설정한 인수금액이 부족하다고 평가받았으나 최근 주가 하락이 이어지면서 충분히 가능한 금액이 됐다”고 언급했다.

한편, 호반건설은 대우건설 매각에 대해서 답변을 피했다. 호반건설 관계자는 “관련 사항에 대해서는 언급하기 어렵다”고 답했다.

서효문 기자 shm@fntimes.com

![돌아온 공모주 ‘슈퍼위크’…3조 초대어 HD현대마린솔루션 등 줄대기 [IPO 포커스]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=202404221738050477222f8e8c22c2112011744.jpg&nmt=18)

!['힐스테이트' 말고 '디에이치'…신반포 22차, 역대 최고가 경신 [공사비 긴급진단①]‘](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=20240423093432088785e6e69892f2208613587.jpg&nmt=18)

![디앤디파마텍, 일반청약 경쟁률 1544대 1…증거금 7조원 몰려 [IPO 포커스]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=69&h=45&m=5&simg=202404231648130182322f8e8c22c2112011744.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)

![[카드뉴스] 신생아 특례 대출 조건, 한도, 금리, 신청방법 등 총정리...연 1%대, 최대 5억](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=20240131105228940de68fcbb35175114235199_0.jpg&nmt=18)

![[카드뉴스] 어닝시즌은 ‘실적발표기간’으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202311301105084674de68fcbb35175114235199_0.png&nmt=18)

![[카드뉴스] 팝업 스토어? '반짝매장'으로](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202310311616429986de68fcbb35175114235199_0.png&nmt=18)

![[카드뉴스] 버티포트? '수직 이착륙장', UAM '도심항공교통'으로 [1]](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=298&h=298&m=1&simg=202309271622559940de68fcbb35175114235199_0.png&nmt=18)

![[신간]달러패권, 머스크, 트럼프가 설계하는 비트코인의 미래](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024030815353305174f8caa4a5ce175114235199.jpg&nmt=18)

![[신간] 사장의 별의 순간](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023100410524302979f8caa4a5ce175114235199.jpg&nmt=18)

![[서평] 추세 매매의 대가들...추세추종 투자전략의 대가 14인 인터뷰](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2023102410444004986c1c16452b0175114235199.jpg&nmt=18)

![[신간] 박원주 서경대 교수 ‘감으로 하는 투자 말고 진짜 투자’](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024031414585801207f9c516e42f175114235199.jpg&nmt=18)

![[신간] 60년대생이 온다…"860만 은퇴 쓰나미, 그들을 주목하라"](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=81&h=123&m=5&simg=2024031211154902702f8caa4a5ce175114235199.jpg&nmt=18)

![[카드뉴스] 국립생태원과 함께 환경보호 활동 강화하는 KT&G](https://cfnimage.commutil.kr/phpwas/restmb_setimgmake.php?pp=006&w=89&h=45&m=1&simg=202403221529138957c1c16452b0175114235199_0.png&nmt=18)